フィンテックの巨匠SBIグループは地方銀行の救世主となりうるのでしょうか。

オンラインでの金融ビジネスを行なう最大手グループであり、フィンテック(金融×IT)の重鎮としても名高いSBIホールディングス(以下、SBIHD)。日本経済新聞社が9月3日から6日かけて開催した「フィンサム2019」でSBIHDの北尾吉孝社長が述べたのが「第4のメガバンク構想」です。

人口が減少し経済が衰退している地方経済を活性化するために、地方銀行とSBIHDとが資本提携・業務提携を行なって一大グループを形成するのが目的です。

すでに島根銀行との資本・業務提携を発表しており、他にも提携を希望する地方銀行があるようです。

本記事ではそんなSBIHDが掲げる構想の中身を詳しく見てみましょう。

ITシステム共通化や業務効率化により

地方銀行の収益力を高めSBIHDも収益を拡大

SBIHDが掲げる「第4のメガバンク構想」では地方銀行が抱える以下の3つ課題を解決するとしています。

① ITシステムのコスト削減

クラウド上に共通利用できる業務システムを構築し各銀行が個別でシステム構築するよりも安いコストで利用できるようにする

② フィンテックによる業務効率化

アンチ・マネーロンダリング(資金洗浄対策)や銀行業務の業務効率化ができるITソリューションを提供する

③ 収益確保のための融資先の拡大

SBIHDと新たに提供する企業や国内外の金融機関を地方銀行に紹介し、新たな融資先にすることで収益を増やす

SBIHDが持つテクノロジーの力を使って収益を伸ばし経費を削減することで、地方銀行の収益改善を目指すのが主旨です。

銀行が行なう事務業務のプロセスは全ての銀行で共通ですから、ひとつの銀行ごとにシステムを提供していると、同じシステムがいくつもできてしまって不合理です。そのため複数の地方銀行をまとめた持株会社を設立して顧客数や預金額の規模を「メガバンク」並みにすることを考えているのです。

共通システムの構築や業務効率化ができるITソリューションの提供はSBIHDが行ないます。システム利用料の収益や、紹介した顧客から得られる手数料など、SBIHDにとっても収益拡大の機会が見込めます。

SBIHDが扱う金融商品に対しての業務を行なうシステムが地方銀行に提供されると、地方銀行が新商品を扱いたいときに、SBIHDが扱っている商品であればシステム利用実績がある分だけ導入の敷居が低くなります。SBIHDにしてもシステム利用料と金融商品の取り扱い拡大による収益が狙えて一粒で二度おいしいというわけです。

地方銀行の真の目的は効率化ではなく

「ビジネスモデル」の転換を低コストで行なうこと

すでに地方銀行は複数の銀行間で利用する「共同利用システム」を使うことでITコストの削減に努めているのが現状です。例えば千葉銀行が立ち上げた「TSUBASAアライアンス」や八十二銀行が立ち上げた「じゅうだん会」によるシステム共同利用が進められています。

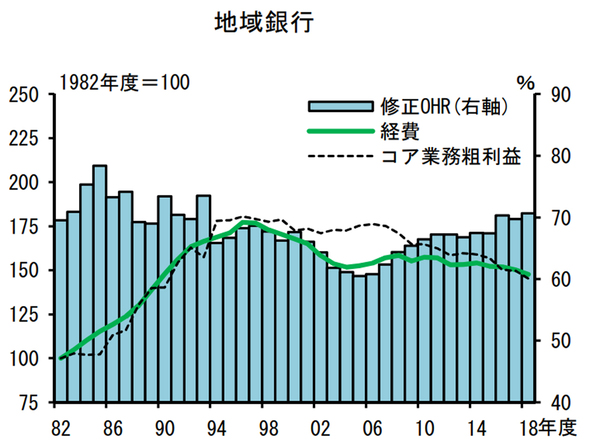

ただし、日本銀行が10月24日に発表した「金融システムレポート」(https://www.boj.or.jp/research/brp/fsr/index.htm/)によれば、システムの共同利用を行なう銀行が複数あったとしても、業務効率化によるコスト削減以上に、収益が伸び悩んでいます。

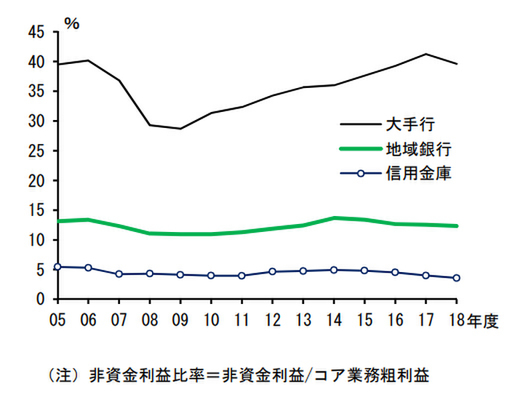

同レポートではまた、海外や大手行と比較して地方銀行のほうが「非資金利益比率」が低いと報告しています。非資金利益とはお金の貸し出しによる「利息収入ではない収入」のことです。

投資信託の販売手数料や、ファンドの組成などを行なったときに受け取る手数料の収入などが非資金利益に当たります。

資金利益は金利が高いほど多くなりますが、低金利が続く日本の金融市場では、貸し出しを増やさないと利息収入を得ることができません。貸すための資本を預金として集めなければなりませんが、人口減少が続く経済環境で預金額を増やすのは非効率的です。

したがって利益を増やすには、非資金利益を増やすほうに目がいきます。

非資金利益を増やすには、今までとは違ったやり方をしなければならないため、ビジネスモデルの転換が必要です。これは金融領域で新たなビジネスを始めるようなものなので、ITシステムや売り物になる商品やサービスの調達も必要です。

既存で使っているシステムを全く違うものに作り替えなければいけないほどの影響がある一方、収益が伸び悩んでいる状況下では、新たに投資する意欲が湧きづらいのが実情でしょう。

そんな折にSBIHDが提供するシステムを利用できれば、ITコストの運用面はもちろん、初期調達コストも削減できるというわけです。

システム共同利用による「開発スピードの遅さ」解消や

「仕様変更の柔軟性」をいかに確保できるか

2012年に日本銀行が発表した資料「システム共同化とプロジェクト管理、委託先管理」(https://www.boj.or.jp/announcements/release_2012/data/rel120706a3.pdf)では、システム共同化によって、案件提案から稼働開始までのスピードが遅くなったと感じている銀行が過半数(57%)を占めています。またコスト削減のためのシステム共同化は利用銀行が単独で仕様変更しようにも、他銀行の同意やスケジュール調整が必要になるため、柔軟性が失われてしまいます。

顧客に対する付加価値をシステムで実現するのは困難という状況が見えます。一方で地方銀行は、営業する地域特性を考慮して、顧客が使うアプリのカスタマイズを希望することでしょう。

そんな希望にSBIHDがどのように応じていくのか。柔軟性をどの程度確保できるのか。SBIHDのテクノロジー力に期待しましょう。

週刊アスキーの最新情報を購読しよう