投資したい個人と、資金調達をしたい企業のマッチングサービス「Funds」

貸付ファンドを当たり前のサービスに 金融スタートアップの挑戦

2020年04月17日 07時00分更新

貸付ファンドをご存知だろうか? 金融の専門家や、金融商品にくわしい人ならともかく、知らない人が多いのではないか。ファンズ株式会社は、貸付ファンドのオンラインマーケット「Funds(ファンズ)」を中心にすえるスタートアップ。設立は2016年11月(当時は株式会社クラウドポート)。同社を率いる代表取締役社長の藤田 雄一郎氏は、「貸付ファンドを知る人ぞ知るものではなく、資産運用する人にとって当たり前のサービスとしたい」と話す。いったいどのように貸付ファンドを広め、定着させようとしているのかを聞いてみた。

個人と企業を結ぶ貸付ファンドのマーケットプレイス

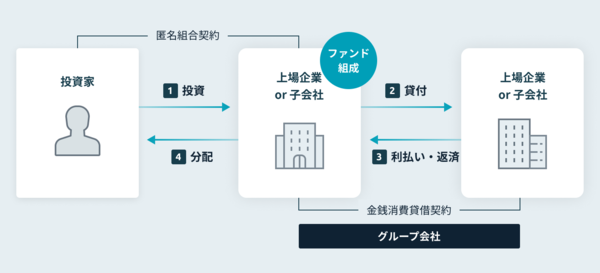

貸付ファンドは、簡単にいってしまえば、投資家がファンドに資金を提供し、集まった資金を企業に貸し付けるものだ。Fundsは、資産形成をしたい個人と企業を結びつける貸付ファンドのオンラインマーケット。いわば投資したい個人と、資金調達をしたい企業のマッチングサービスだ。従来の貸付ファンドは、投資に慣れた玄人が利用するものが多かったが、Fundsは個人が気軽に利用できる点が特徴となっている。

「投資額は千円から数百万円まで幅広いことが特徴です。運用規模は非公開にしていますが、大体1件あたり1億円から5000万円程度。平均では1ファンドあたり30万円程度の投資をされる方が多いです。どの案件も売れ行きはよく、なかには5分程度で売り切れてしまうものもあります」と藤田氏。

金融のプロでなくとも参加しやすいのは、企業を上場企業に絞り込んでいる点にある。「元本保証はありませんが、返済前提で、リスクを低く抑えています。ファンドを開始する前には決算書、事業計画書などをもとに当社が審査して、返済できると判断した企業の案件だけをファンドとしています」(藤田氏)

ファンドに参加する企業にとっては資金調達チャネルの多様化に対応できることと、上場して間もない実績が少ない企業にとっては、銀行が出してくれない成長のために不可欠な資金を調達できる点がメリットとなる。さらに、個人と企業を結びつけるということでファンを増やす機会ともなる。

このモデルを実現するためには、さまざまな工夫がある。

通常の貸付ファンドは、銀行、ノンバンクの貸付を補完するものだ。銀行で貸付されない資金を提供することが多いため、利回りは高めに設定されていることがほとんどだが、投資を行なうのはリスクを認識したプロだ。また、投資したもののお金が返ってこなかったケースも少なくない。

「貸付ファンドのコンセプト、仕組みは素晴らしいですが、投資したお金が戻ってこないこともあります。投資する相手がどんな相手なのか、個人が調べるのは容易ではありません。そんな弱点をカバーする仕組みを作ることができないかと考えたのがFundsでした」

利回りは通常の貸付ファンドよりも低くなってしまうものの、Fundsは対象を上場企業に絞り込んでいる。これで個人でも投資相手を調べることが容易になる。さらにクラウドポート側で企業を審査するなど、投資する人にとって安心を感じられる条件を揃えた。

「Fundsはミドルリスク、ミドルリターンの投資だとお話しています。安心、安定を追求する方には合致したサービスになっていると思います」

2020年4月時点で、総登録者数は約2万1000人を超えている。

「この人数を聞いて、ウェブサービスの利用者数としては少ないと感じるかもしれません。しかし、当社の提供しているのは金融商品です。投資をするためには証券口座同様、口座開設手続きが必要になりますから、それだけの手間をかけている人が2万1000人と考えると、決して少ない数だとは思っていません」と藤田氏は自信を見せる。

週刊アスキーの最新情報を購読しよう

本記事はアフィリエイトプログラムによる収益を得ている場合があります