「請求管理ロボ」は、ROBOT PAYMENTが提供する、請求・集金・消込・催促の作業をすべて自動化し、請求業務に必要な様々なシステム管理を一元的に操作できるサービス。本企画では、この「請求管理ロボ」を導入した企業の請求業務事情を紐解き、業務のコストダウンやスリム化、作業時間短縮などのヒントを探っていく。

今回の訪問先

株式会社MFS

取締役COO 塩澤崇氏

企画部 羽田祐子氏

あなたの住宅ローン、いくら残っていますか?

そのローン、大幅に減らせるかもしれません。

今回お邪魔したのは、住宅ローンのファイナンスサービスを主幹業務とするMFS。住宅ローンに特化した業態で注目を集めるフィンテック企業だ。

同社のサービスを一言で言えば、住宅ローンの借り換え代行業。住宅ローンを抱えるお客の借入事情を精査し、よりベストな住宅ローンの提案、借り換えのコンサルティングを行なっている。

現在は、東京・銀座、新宿、神奈川・横浜の3都市に、相談窓口であるモゲチェック・プラザを開設し、日々お客の相談に乗っている。今回は、本社を兼ねるモゲチェック・プラザ 新宿に同社取締役COOの塩澤崇氏、企画部の羽田祐子氏を訪ねた。

塩澤氏の説明によれば、同社のサービスを利用したお客は、平均すると500万円も住宅ローンの返済額を減らせているという。

住宅ローンの借り換えコンサルティングが基幹業務

塩澤 当社のサービスをご利用いただいているお客様というのは、だいたい2000年から2010年くらいまでの間に住宅ローンを組まれた方が大半なんです。年齢層でいうと、現在40代から50代の方が中心です。

ご存じのように、現在日本では景気低迷を脱すべく、金融緩和の一環としてマイナス金利政策が敷かれていますよね。マイナス金利というのは、民間の銀行が日本銀行に当座預金としてお金を預けた際の金利を、-0.1%にする政策のことです。つまり、民間の銀行は、日銀にお金を預けると、どんどんお金が減ってしまうんですね。これ以前にもゼロ金利政策と言われる政策が取られていて、日銀にお金を預けていてもほとんど利息を得られなかったのですが、マイナス金利はそれをさらに加速させたものです。こうなると、日銀に預けるよりは、会社や個人に融資して、少しでも利息をもらったほうが銀行も儲かる。できるだけ借りてもらいたい、という方向にシフトしていきます。

また、もうひとつの金融政策として、2013年に日銀が「異次元の金融緩和」と呼ばれる大胆な量的緩和政策を打ち出しました。量的緩和というのは、日本銀行が国債を買って長期金利を押し下げる経済政策のことです。

これらの金融政策によって、現在は2000~2010年当時から比べると、ずいぶん住宅ローンの金利が下がっているんです。ですから、この時期に住宅ローンを組まれた方は、今新たに借り換えをすると、支払い額をグッと抑えることができるんです。

──私もちょうどそのころに住宅ローンを組んだ口です。俄然興味が湧いてきました(笑)。とはいえ、やっぱりちょっと面倒くさいような……。

塩澤 ちょうどマイナス金利が盛り上がったのが2016年あたりで、その時点でご自分で借り換えができる方はすでにしているんです。今現在、借り換えしてらっしゃらない方は、おっしゃるように、自分ではやらない、できない、面倒くさいと考えている方なんです。住宅ローンの返済というのは、基本的に自分の収入に対して月々の支払が無理のない範囲で設定されているものだから、「払えているからいいか」という気持ちでいらっしゃる方が多い。でも、今借り換えすれば、現在の支払い額をさらに減らすことができるんです。そんな面倒くさがりな方々のお手伝いをさせていたくのが、当社の事業「モゲチェック・プラザ」なんです。

利用者の「面倒くさい」に対応する

──実際にはどんな手順を踏まれるんですか?

羽田 当社には、全国140行の金融機関、1200本以上の住宅ローンのデータベースがあります。その中から、ご相談いただいたお客様に最適なローンを探し出し、金利シミュレーション、分析などを行なっていきます。コンサルティングを行なうのは、元メガバンク出身者を中心としたスペシャリストで、専門知識、ノウハウも持ち合わせています。新規ローンの借り換え先、返済方法をご相談させていただいたあと、お客様にしていただくのは、自宅・建物の書類、売買契約書、不動産書類、これらはだいたいお家のどこかにまとめて保管してあることが多いと思いますが、あと勤務先で発行してもらう源泉徴収票ですね、これらお客様にしか取りに行けないものを用意してもらうだけです。住民票など役所にあるものは、委任状をいただいて当社で取りに行きます。唯一、印鑑証明だけは本人でないと発行してもらえないので、そこは取りに行っていただく必要がありますが。

塩澤 言い換えれば、本人の面倒くさいに対応させていただくということですね。だいたい、借り換えをしてらっしゃらない方の気が進まないのは書類集めなんですよ。そこを代行してバリューを出すのが当社のサービスです。

──なんだか至れり尽くせりですね。サービス料というのはどのくらいのものなんでしょう?

塩澤 借り換えによって得られた金利削減額の10%を成功報酬としてお客様からいただいています。

──そうすると、利用者ごとに報酬額が違ってきますよね。同じサービスを受けるのに。

塩澤 そうなりますね。ただ、同じサービスを受けても、お客様が得られる利益はお客様ごとに異なります。お客様が得するほど当社の利益も上がるわけですから、がんばってお客様により良い条件のローンを探すことになります。お互いに利益が出るよう協力していけるシステムになっているわけです。また、借り換え先の銀行ではなく、お客様から手数料をいただくのも、例えばバックフィーのいい銀行に誘導するといったような、お客様との間で利益相反行為が起こらないためのものだとご理解ください。

──なるほど。ところで、今実際に住宅ローンの借り換えを行なうと、どのくらいお得になるんでしょうか?

塩澤 これまでの当社の過去平均でおよそ480万~500万円くらいでしょうか。

──そんなに!? それだと手数料が50万円にもなりますね。

塩澤 そこで「請求管理ロボ」の登場です(笑)。

──おや。ご自身から振っていただけるとは恐縮です(笑)。

キャッシュ・クレジット双方の決済を共通の運用フローで

塩澤 お客様が住宅ローンの借り換えで480万円お得になるとはいえ、例えばあと20年ローンが残っている状態だと、12ヵ月×20年で240分割になり、月々の支払額が2万円ずつ減るということなんです。しかし、お客様から当社へのお支払は20年の分割というわけにはいきません。月々2万円ずつお得になりますが、その代わりすぐに50万円の手数料を支払っていただかなければなりません。

もちろん、キャッシュで支払われる方もいらっしゃるんですが、中にはクレジットカードでお支払いをしたい、というお客様もいらっしゃいます。

キャッシュでの銀行振り込み、クレジットカードでの支払いの運用をまとめて管理でき、決済ごとに運用フローを変える必要がなく、請求業務が楽になる、という点で請求管理ロボの導入を決めました。

また、実は当社のような新しい業態で、さらに無形物のサービスに対しては、なかなかクレジット会社の審査が通りづらいんです。その点、「請求管理ロボ」を運営されているロボットペイメントさんは、決済代行業務も手掛けておられ、クレジット決済にも明るく、クレジットカード決済の申請、カード会社の審査など、カード会社との折衝まで行なっていただけていて、大変助かっています。

新興フィンテック企業の次なるステップ

──MFSさんは、スマートフォン用のオリジナルアプリもリリースされていますね。

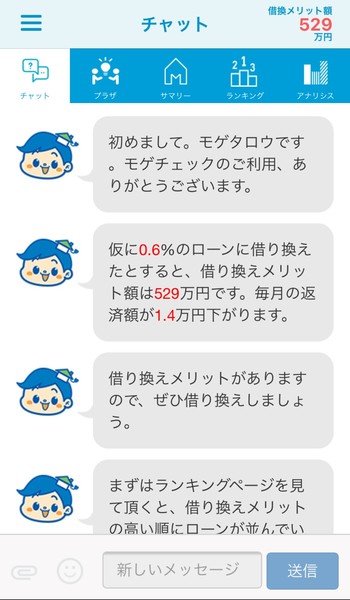

羽田 「モゲチェック」という住宅ローン借り換えアプリをリリースしています。現在の住宅ローンに関する7項目を入力すると、全国140行の金融機関、1200本以上の住宅ローンをランキングで比較できるアプリです。チャットボット機能も搭載していて、住宅ローンに関して気軽に相談できる機能もあります。2015年8月にリリースして、現在2万5000ダウンロードのご愛用をいただいています。

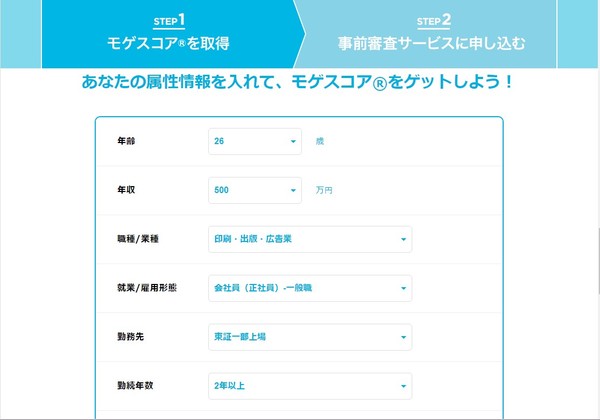

もうひとつ、こちらはウェブサービスになりますが、「モゲスコア」というものもご提供させていただいています。これは住宅ローンの借り換え支援ではないのですが、新たに住宅ローンを組まれる方向けのクレジットスコアリングサービスです。

これから家を買う人が、年収、就業形態、その他借り入れ、扶養家族など10項目の質問に答えるだけで、自分がいくら借りられるかが分かるというものです。日本では実際に銀行に申し込んでみないとどのくらいの住宅ローンを組めるか分からないんですが、当社では自前で銀行のローン審査のロジックをもっていて、それを応用したサービスになっています。

──それでは最後に、今後の事業の展望などをお聞かせ願えますか?

塩澤 現在の収益は9割5分が借り換え事業によるものですが、これから伸ばしていきたいのは新規ローンの分野です。

建売住宅などでは、よくローンの借入先の銀行を紹介されることがありますよね。あれを提携ローンと言うんですが、実は住宅ローン自体は提携ローンでなくても組めるんです。提携ローン銀行は、単にその物件を扱っている不動産会社のメインバンクであったりすることが多いんですが、「提携」しているのは不動産会社と銀行だけで、購入者には関係がないんですね。ですから、提携ローンより安い銀行を探しますよという新しいサービスを考えています。

また、現在は東京の新宿と銀座、神奈川の横浜に相談窓口のモゲチェック・プラザを設けていますが、お客様自体は全国にいらっしゃって、およそ半分のお客様には電話診断をし、書類を郵送していただくなどリモート対応をしているんです。ですから、今後は大阪などの政令指定都市を中心に、全国にモゲチェック・プラザを出店していきたいと考えています。

日本のフィンテック企業に必要なものは何か

ファイナンス分野のテクノロジーサービス、フィンテックが隆盛だ。欧米では2000年代初頭ころにはすでに芽吹いていた概念で、従来は文字通り金融業や証券取引、株取引などが中心だったが、ここ数年で大きく裾野を広げ、日本国内でも注目産業のひとつになっている。

既存の金融機関にしても、店舗を持たないネット銀行などでは、人件費の削減やペーパーレス化などで得られる優位性を金利や商品へのサービスに還元し、着実に勢力を伸ばしている。住宅ローンを扱うMFSのこのサービスも、まだあまり類を見ない新興のフィンテック分野。住宅ローンは、事業性融資などと違い金融機関での面談が必須ではなく、書類審査だけで締結できるなど、アナログな手続きを排除できる分、フィンテックとの相性が良い分野だと言える。それが、現在は東京・横浜を拠点としながらも、全国の金融機関を対象に事業展開できている同社の強みでもある。

一方で、相談窓口となるモゲチェック・プラザの全国展開を目指すという同社の姿勢は、一見すると流れに逆行しているかのようにも受け取れる。しかしながら、コンサルティングという業務においては、お互いに顔を合わせてのコミュニケーションが、利用者に与える安心感・信頼感に大きく寄与するのは間違いない。

消費者にとって、住宅の購入は一生のうちでも大きな買い物だ。そのアシスト役として必要なものが何であるのかを、同社はちゃんと心得ている。「請求管理ロボ」は、そんな企業の舞台裏を支えるアシスト役として選ばれ、利用されている。

提供|ROBOT PAYMENT

週刊アスキーの最新情報を購読しよう