3月の「Colombus DAY」は生成AI活用待ったなしの金融業界特集

加速度的に進む金融業界での生成AI活用 2024年はユースケース開拓がテーマ

2024年05月01日 09時00分更新

パートナーとともに生成AIのビジネス構築と社会実装を目指す日本マイクロソフトの「生成AI事業化支援プログラム」。毎月行なわれている「Columbus DAY」の3月のテーマは、他業界よりも利用が進む金融業界での生成AI活用だ。具体的な生成AIの活用ソリューションのほか、後半は金融業界のキーパーソンが語るパネルディスカッションやパートナーソリューションの紹介が行なわれた。

金融サービスに生成AIが入ってこないのはむしろ違和感

生成AI事業化支援プログラムは、日本マイクロソフトが注力している生成AIの市場をより活性化するために開始されたパートナープログラム。日本マイクロソフトはAzure OpenAI Serviceなどの技術情報やベストプラクティスの共有、個別案件の技術・提案支援、マーケティングコンテンツやファンドに関する情報提供を行なう。参加するパートナーは日本マイクロソフトの生成AIを活用したソリューションの構築や顧客事例の発表などに協力する。2024年1月の第1期(2024年1月~9月)は160社を超えるパートナーが参加している。

Columbus DAYは、この生成AI事業化支援プログラムのパートナーイベントで、2024年1月から毎月行なわれている。ハイブリッドで開催されるColumbus DAYは日本マイクロソフトやGitHub Japan、LinkedIn Japan、各パートナーが登壇する前半のトレーニングパートと、品川の日本マイクロソフト本社会場で行なわれる後半のミートアップに分けられており、その後ネットワーキングも開催される。今回取材したのは3月21日に開催された第3回目のColumbus DAYで、ミートアップでは金融業界を特集した。

ミートアップに登壇した日本マイクロソフト 業務執行役員 金融サービス事業本部 銀行・証券営業本部長の金子 暁氏は、2026年までには85%のエンタープライズ企業がエキスパートとAIでの協業が行なわれ、生産性は25%向上するというIDCの将来展望を紹介。「インターネットも普及に10年、スマートフォンも5年かかっていたが、生成AIはほぼ倍のスピードで普及する。デジタルトランスフォーメーション(DX)ではなく、むしろAIによるトランスフォーメーション(AX)に進んでいる」(金子氏)。

今回のテーマである金融業界においても生成AIの活用が拡大する見込みで、75%もの金融幹部が不正検出、リスク管理、顧客体験の向上に生成AIの利用機会を見込んでいる。現状はまだまだチャットボットの活用が多いが、業務のより深い部分で利用するタイミングにいよいよ突入してきたという。

ご存じのとおり、マイクロソフトは「Copilot」という名称でAIアシスタントを提供しているが、金融機関も自らのデータを用いることで、生産性向上や業務の効率化を実現する独自のCopilotを生成できる。顧客サービスに生成AIを活用すれば、競争力と差別化につながる。最新の知識と顧客の情報に基づき、個人ごとに最適化された新しいユーザー体験を提供できる。

金融をやさしく、親しみやすく、安全に 生成AIのショーケース

金子氏は、「今後、検索が生成AIに置き換わっていく中、企業サイトや業務の中にも普通に生成AIが埋め込まれてくる。金融業界に生成AIが入ってこないのは、むしろ違和感を覚えるようになると思う」と指摘。具体的な金融機関での生成AIのユースケースを紹介した。

たとえば、証券会社やファンドの運用報告書も生成AIで生成すれば、よりわかりやすくなるはず。プロンプトは「投資初心者にわかるように」ではなく「中学生にもわかるように」という条件を付ければ、説明も容易になる。「金融のハードルを下げるのに、テクノロジーを活用できる」(金子氏)。投資判断に利用するマイクロソフトのアニュアルレポートも、コンピュータービジョンを含むGPT-4 Turbo with Visionを用いれば、掲載されたグラフの中身を理解して考察を行なってくれる。

また、証券口座のCopilotのデモでは、テキストでさまざまな質問に答えてくれるだけでなく、音声も利用できる。「新NISAの影響で問い合わせが増え、金融機関のコールセンターは慢性的に電話がつながりにくくなっている。コールセンターで人を採用するのも大変なので、これをAIで代替することは価値につながる」と金子氏はコメント。今の生成AIであれば、言語モデルがプログラムを動かし、他システムと連携することが可能だ。今の売値を調べたり、実際に株を売買したり、売買のリスクやサジェスチョンを提供できる。

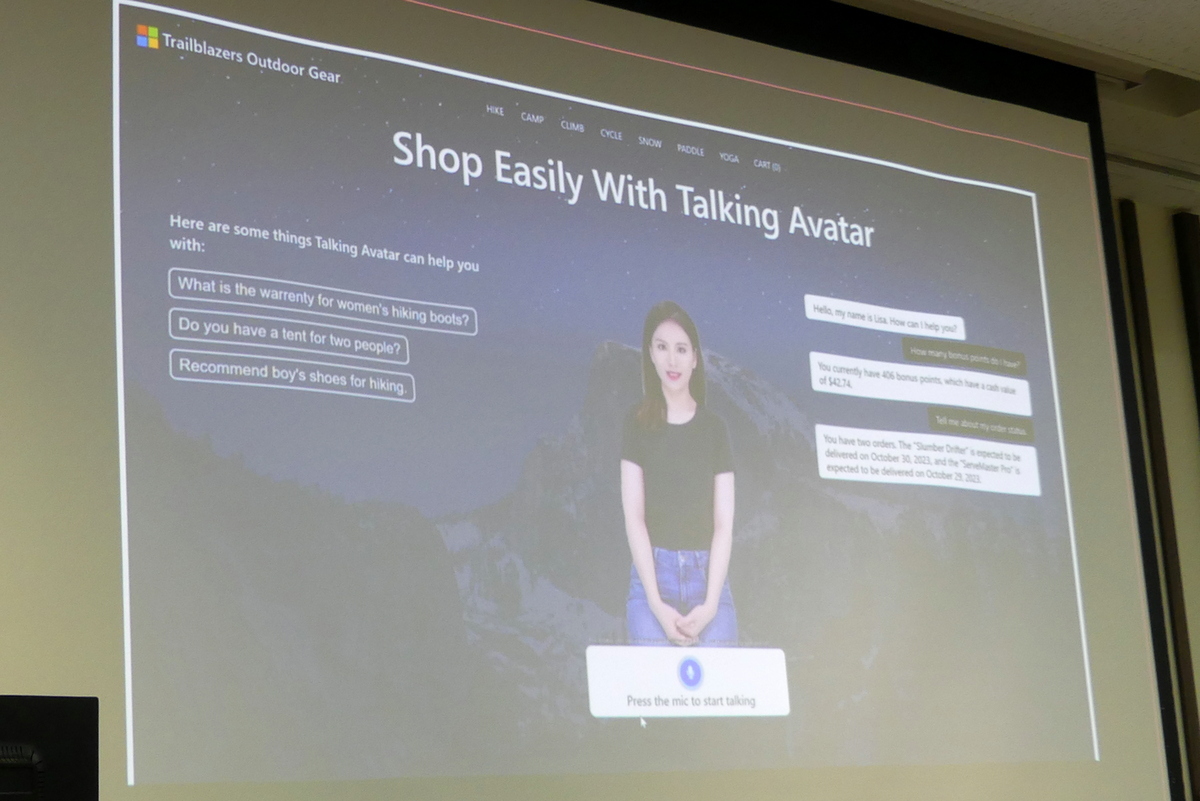

さらに生成AIとアバターの組み合わせも。音声もサポートしているので、英語で話せば、アバターも英語で返してくるし、ドイツ語で話せば、ドイツ語で答えてくれる。「マルチの言語を対応できる人材を雇うのはとても大変だが、AIであれば実現できる。アバターを用いることで、親近感のわくインターフェイスを提供できる」と金子氏はアピールする。

こうした営業や顧客対応などに資する攻めの施策はもちろん、金融サービスで重要な守りの施策でも生成AIは活用できる。たとえば、海外との送金で必要なアンチマネーロンダリングのドキュメントやコンプライアンス観点でのメール文面などのチェックも可能。キーワード抽出だけでは難しいコンテキストを理解できるので、メールの文面だけでは「匂わせ」しか読み取れない状況、たとえば会食や電話など口頭での情報漏えいリスクなども検出できるという。パワハラに当りそうな文面を送信前にチェックすることも可能だ。

もちろんお客さまの声であるSNS投稿も分析できる。「Azure OpenAI Serviceって個人では使えないのか。なんだそりゃ」という投稿を、社員が読めば100%ネガティブに捉えるが、生成AIが読むと「使いたいから、こうした投稿が出るのでは?」とポジティブに捉える。「人間ならバイアスかかって読み飛ばしてしまうところに、気づきを与えてくれる。言語モデルが横に付くことで、人間の能力をどれくらい拡張できるかが、生成AI利用のポイントだと思う」と金子氏は語る。

生成AI活用を加速するPTU 課題は個人情報の管理と外部委託

続いて金子氏は、前回のColumbus Dayでも紹介されたAzure OpenAI Service のProvisioned Throughput Unit(PTU)の説明に移る。Provisioned Throughput Unitは、安定的なパフォーマンスを実現する基盤モデルの提供形態で、使った分のみの従量課金と異なり、需要に見合った処理能力を事前予約するというイメージになる。現在はGPT-3.5やGPT-4、GPT-4 Turboなどに向けたPTUが用意されており、トークン量に基づいた従量課金に比べてもコスト削減につながることが多いという。

金融機関において、PTUは業務用と顧客用でモデルを分けたい場合に利用できる。「顧客用はGPT-4の32K PTU、社内業務はGPT-4のTurbo、テストやPoC用には従量課金を使ってもらう。こういった使い方を提案しています」と金子氏。あらかじめキャパシティを確保することで安定したパフォーマンスを得るというメリットのほか、金融機関に好まれる「占有」というキラーフレーズで提案できるという。

現状、金融機関はベンダーへの外部委託という形でクラウドサービスを利用しているが、生成AIに関しても、こうした利用形態の延長で生成AIも利用できる。ただ、議論があるのは、個人情報保護の管理の観点でマイクロソフトのサービスの利用が外部委託なのかの有無だ。

日本マイクロソフトは外部委託にはあたらないというスタンスをとっているが、仮に日本マイクロソフトのパートナーがAzure OpenAI Serviceのサービスを活用したSaaSを提供した場合、生成AIの外部委託の問題と個人情報の問題が、加速度的に進む生成AI活用のブロッキング要因になる可能性がある。「みなさんが使いやすいリファレンスアーキテクチャやガイドラインなどを、みなさまと議論させていただきたい」と金子氏は語る。

現在、生成AIは「個々のタスクの効率化」や「タスクを超えたプロセス全体の再デザイン」「顧客体験の変革」などで利用され始め、今後はあるいは「新しいビジネスの創出」に進んでいく見込みだ。最後は「生成AIのインパクトを拡げるためのアプリケーションをどんどん作ってお客さまに提供し、みなさまのビジネスも大きくしていきたい」と金子氏はアピールした。

金融業界の目線で「生成AI祭り」だったこの1年を振り返る

続いては「金融機関におけるGenerative AIの活用に向けた取り組み」と題したパネルディスカッション。日本マイクロソフトでクラウドとAI関連の営業を統括する巴山儀彦氏をモデレーターに、金融庁 総合政策局イノベーション推進室 室長 チーフフィンテックオフィサーの牛田遼介氏、一般社団法人 金融データ活用推進協会 代表理事 デジタル庁 プロジェクトマネージャー 岡田拓郎氏、日本マイクロソフト 金融サービス事業本部 保険・地域金融営業本部長の長町浩史氏が約30分に渡って、それぞれの取り組みや業界動向を披露した。

巴山氏は、ちょうど1年前に作成した「猫も杓子もChatGPT祭り」というスライドを披露しつつ、「お祭り騒ぎが1年あったが、お祭りで終わらせないように、金融機関でディスカッションしていきたい」と第一声。この1年でAzure OpenAI Serviceの導入事例は増え、全世界で5万3000社以上に。そのうち1/3が新規顧客であり、マイクロソフトのクラウドサービスを利用する大きな動機づけになっていることがわかる。

最初に自己紹介したのが、金融分野におけるイノベーション推進施策を担当する金融庁の牛田氏。「事業者の方々との対話や技術動向に関する調査研究などを担当している関係で、流行り物に接する機会が必然的に増える。1年位前まではブロックチェーンの話が大半だったが、最近AI関連の話が増えてきた」と語る。そんな中、牛田氏の役割は、テクノロジーの活用可能性やリスク低減について金融機関とともに議論を深めつつ、政策対応やモニタリングを担当するチームと連携すること。また、マネロン対策等を担うFATF(金融活動作業部会)や金融安定の確保をミッションとするFSB(金融安定理事会)などにおいて、AIを含む技術革新関連の国際的な議論にも関わっているという。

続いて登壇する岡田氏は、金融データ活用協会の概要を説明した。「金融データで人と組織の可能性をアップデートしよう」を掲げる金融データ活用協会は、240社以上の会員で構成。成功事例や人材育成、標準化などの非競争領域でワークグループを組織して、それぞれ成果物を作っており、生成AIに関しても、こうしたワークグループでガイドラインを作ろうという動きになっている。「先ほど個人情報のデータ管理が委託先ごとに違うといった話を聞くとワクワクする。これは整理せにゃあかんと思います」(岡田氏)。

最後の長町氏は日本マイクロソフトで20年に渡って金融機関を担当している。金融業界は長らく他の業界に比べてITやシステム化が遅れていたが、生成AIに関してはいち早く検討や試行が進んでいるという。テクノロジーに対して今まで慎重だった金融業界が生成AIに対して前向きな理由は、レガシーな文書業務が多く、属人性も残っているため、業務効率化への期待が大きいからだという。

長町氏の肌感覚的には、金融機関では学習データのみの生成AI活用はすでに一段落し、社内データを用いた業務改善に生成AIを活用するフェーズに移っているという。今後は社外向けサービスの展開においては、個人情報の取り扱いなどで壁にぶち当たるが、これらをパートナーとの議論で乗り越え、金融機関に対して魅力的な提案に仕上げていきたいという。

週刊アスキーの最新情報を購読しよう